Immobilier

Cushman & Wakefield fait le point sur le marché des entrepôts en France au 1er semestre 2020

Le spécialiste mondial en immobilier d'entreprise analyse le marché de l'immobilier logistique à l'issue du deuxième trimestre 2020. Dans un contexte de crise pandémique, le rapport met en avant une demande placée d'entrepôts logistiques qui accuse le coup tandis que l'investissement enregistre un volume d’activité record.

©

lifeforstock - fr.freepik.com

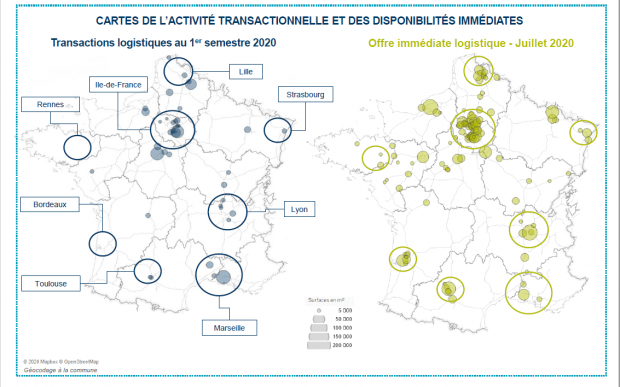

Cushman & Wakefield vient de publier son rapport sur le marché des entrepôts en France au deuxième trimestre 2020 dans le contexte du Covid-19. La demande placée d’entrepôts logistiques enregistre un volume d’activité en baisse de 46 % en un an, totalisant 1 million de m² au terme du premier semestre 2020 : sa plus faible performance de mi-année depuis 2014. Malgré la capacité d'adaptation montrée par les filières de la distribution et de la logistique, l'immobilier n'a pas été épargné par la crise sanitaire, avec la mise en pause d'un certain nombre de projets logistiques quand d’autres, en phase finale pré-opérationnelle, ont pu être achevés au premier semestre. Un peu plus de la moitié de la demande placée se situe hors de la dorsale, notamment sur les régions du Centre-Val de Loire, des Hauts-de-France et de la Normandie. Les chargeurs étaient les principaux pourvoyeurs de l'activité (plus de 60 % des volumes commercialisés) avec, en tête, ceux de la distribution non alimentaire (30 %) suivis des acteurs de la grande distribution alimentaire (25 %) et de l’industrie (13 %), en majorité sur des opérations de grandes tailles, tandis qu' «entre augmentation des flux et gestion des arrêts sur stocks, les acteurs de la distribution et de la logistique se sont concentrés sur leur outil immobilier existant », précise le rapport.

Un exercice 2020 « empêché »

Si le décrochage de la demande placée est atténué par plusieurs projets XXL attendus de longue date (quatre opérations au cours du premier semestre 2020), les gabarits de 30 000 m² à 60 000 m² n'enregistrent que 100 000 m² commercialisés contre 685 000 m² au premier semestre 2019 (avec trois transactions pour Ferrero, ID Logistics et Carrefour). La crise sanitaire semble avoir aggravé une perte de vitesse déjà perceptible sur ces créneaux depuis le second semestre 2019. « On peut d’ailleurs redouter qu’une partie de la demande appelée à s’exprimer pendant le confinement n’ait été décalée, parfois sine die », détaille Cushman & Wakefield, estimant qu'il faudra attendre plusieurs trimestres pour recouvrer un profil de demande plus classique. Le rythme d’activité du second semestre devrait ainsi donner la tonalité finale d’un exercice 2020 « empêché » : « Dans l’hypothèse d’un redémarrage graduel au second semestre, la demande placée pourrait atteindre entre 2 et 2,5 millions de m² au terme de l’année 2020 ».

S'agissant la demande exprimée par les utilisateurs, elle se concentre majoritairement sur les entrepôts neufs (plus de 70 % de la demande placée du premier semestre 2020), illustrant le renouvellement des capacités d’entreposage sur l’ensemble du territoire. Les locations ont quant à elle concentré 75 % des volumes traités mi-2020 tandis que la part des clés en main s'approche du niveau de mi-2019 grâce à la réalisation de deux opérations XXL (99 500 m² pour Samada à Moissy Cramayel et 75 000 m² pour Sun City à Cambrai).

©

Cushman & WakefieldDes valeurs locatives stables

Les valeurs locatives prime restent de leur côté stables, mais après quatre année soutenues, cette dynamique semble pour le moment entravée, avec un certain nombre de signaux sous surveillance : délais de commercialisation, volume des disponibilités immédiates, volume et modalités de la demande exprimée et mesures d’accompagnement. Si un certain nombre de relocations confirment des loyers faciaux d’avant crise, il faut s'attendre à des indexations négatives de l’ILAT (indice des loyers des activités tertiaires) qui pénaliseront les revenus perçus pendant plusieurs trimestres. « Une fenêtre de tir à la négociation pourrait en tout cas s’ouvrir, mais combiner une localisation stratégique, un bâti de qualité et un potentiel d’extension restera, au cours des prochains trimestres, le meilleur rempart contre d’éventuelles corrections de loyers », analyse Alexis Bouteiller, directeur logistique utilisateurs au sein de Cushman & Wakefield.

L’offre immédiate d’entrepôts se situe, elle, à 2,9 millions de m² début juillet 2020, soit une faible augmentation de 5 % depuis fin 2019, mais cette tendance pourrait se prolonger à la hausse au cours des prochains trimestres de par une consommation moindre de surfaces logistiques, des libérations d’entrepôts, et la livraison des opérations démarrées en blanc avant le confinement. « L’une des grandes forces du marché français réside dans son absence de surproduction, d’autant que les taux de vacance restent très bas sur l’ensemble de la dorsale, en particulier sur les marchés de Lyon et de Marseille (moins de 3% ) », nuance Alexis Bouteiller.

Des investissements au sommet

L’investissement en immobilier logistique a, pour sa part, réalisé l’un des meilleurs semestres de la décennie, avec 2,1 milliards d’euros d’engagements, le plaçant devant le retail. Un volume d'activité record dans un marché de l’investissement en immobilier d’entreprise banalisé en contraction de 16 %. Mais la crise sanitaire a déjà conduit à un effet de ralentissement, décelable dans la répartition des engagements avec 1,7 milliard d’euros au premier trimestre mais 400 millions d’euros au deuxième. « La montée en taille des acquisitions est spectaculaire : parmi les cinq plus grandes des transactions du semestre, qui concentrent à elles seules 75 % des montants investis, quatre portefeuilles dépassent ou avoisinent les 300 millions d’euros ».

Niveau prospective, Romain Nicolle, directeur logistique investissement chez Cushman & Wakefield, estime que tous les facteurs structurels favorisant un niveau élevé d’investissement en immobilier logistique restent présents et qu'une gamme élargie d’investisseurs sont enclins à se positionner à des niveaux de prix d’avant crise. « Dans ce contexte, la juste appréciation des fondamentaux géographiques et locatifs seront plus que jamais décisifs, sachant que les destins du commerce et de la logistique restent liés. Le second semestre 2020 sera donc davantage révélateur des choix d’acquisition post-Covid des investisseurs en immobilier logistique », conclut-il.